三安光电高净利率还能维持多久?行业供需反转在即

关注

编者按:三安光电因为其超高的净利润率而被资本市场关注,但新浪财经深入研究其报表发现,虽然现在公司高额净利润是由收入端较强的议价能力提供,但公司有今天的行业领导地位的关键在于公司早先激进的扩张政策充分把握了政策补贴红利的窗口期。但高额的净利润也必然引来觊觎者,行业新一轮扩产已在路上,公司存货的积压或也预示着行业供需反转在即。

三安光电是一家主要从事Ⅲ-Ⅴ族化合物半导体材料的研发与应用,着重于砷化镓、氮化镓、碳化硅、磷化铟、氮化铝、蓝宝石等半导体新材料所涉及到外延芯片的高科技企业。公司主要产品包含 LED 芯片、LED 特殊应用和第二代、第三代半导体芯片,主要应用于照明、显示、背光、农业、医疗、微波射频等领域。三安光电2017年年报披露,公司营业收入为83.9亿,其中LED业务营收为70.4亿,占比约为84%。

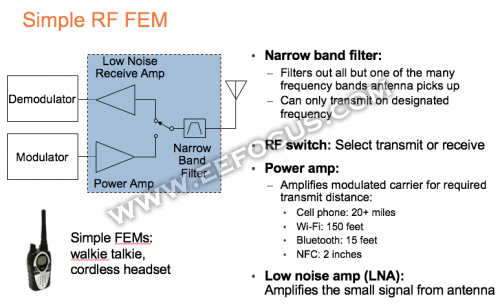

简要介绍公司在半导体芯片产业链中的位置和未来发展的方向有助于我们更好理解公司的业务和面临的挑战。半导体芯片是一切智能设备的核心:是VR、AR和智能手机等终端、互联网和移动互联网、物联网及人工智能发展的根基。人们在上述行业所有应用的突破往往是基于相关芯片技术突破带来的。目前芯片产业大体上分为四个领域:第一,计算和储存类;第二,电力电子类;第三,光电转化类,本类芯片功能多涉及LED相关的照明和显示,正是三安光电的业务方向;第四,通讯类,主要是处理相关通讯信号用的芯片,这个领域则是未来公司努力发展的方向。

LED全称发光二极管,其原理是利用某些半导体的光电效应来制作可以发光的元件。目前应用最广泛的原材料为砷化镓(GaAs),通过集成电路的工艺将光电单元集成,因此被称作LED芯片。LED产业链可以简要分为:原材料和基材、外延片制造、晶圆芯片加工、晶粒切割、封装测试、下游照明背光等环节。目前三安光电在外延片制造和晶圆芯片加工环节取得了全球领先的地位,在2016年超越了台湾晶电成为全球最大的LED外延及芯片制造厂商。

而在外延片制造和晶圆芯片制造环节,本环节的核心是产能及生产效率,产能规模指标是MOCVD的数量。MOCVD是以Ⅲ族、Ⅱ族元素的有机化合物和V、Ⅵ族元素的氢化物等作为晶体生长源材料,以热分解反应方式在衬底上进行气相外延,生长各种Ⅲ-V主族、Ⅱ-Ⅵ副族化合物半导体以及它们的多元固溶体的薄层单晶材料。国内使用的MOCVD系统大多数都采购自德国 Aixtron公司的 MOCVD系统和美国Emcore公司的 MOCVD系统,因此某种程度上,国内的LED芯片厂商并不具备自身芯片制造核心设备的知识产权,彼此之间的竞争更多属于规模经济的竞争模式,大家比拼的是产能规模和运营效率。

补贴助力激进扩产:购置设备政府补贴近半

新浪财经发现,三安光电的“领先地位”离不开政府的高额补贴和大规模扩产。

行业数据表明,2012年-2013年,大量产能进入LED芯片行业后,行业出现了产能过剩的情况,那时三安光电的净利润率也跌到谷底,两年时间(2012年、2013年)里三安光电的净利润率分别为24%和28%。

经过大量严酷的竞争后,2015年国内约有10家LED芯片企业停产或退出,导致了LED芯片市场格局重新分配。前五大制造商占比稳步提升,市场占有率共计65%,其中三安光电独占29%,行业平均利润率亦重新回升。

前文表述过,LED芯片行业产能都可以通过外购 MOCVD系统实现,而竞争的关键在于规模经济的效率和成本。三安光电正是抓住了LED下游需求爆发的风口,并借助政府补贴快速扩产。可以看出,三安光电在市场重塑期间激进扩产策略是依托在政策红利基础上,比起产业的后来进入者,大量的政府补贴致三安光电整体固定资产也就是MOCVD系统采购价格比起后进入者少了将近一半,这也就构成了公司独特的“护城河”,随着国家层面的退补,新进入者在成本方面难以与公司竞争。

此外三安光电拥有全球最大的LED芯片产能,只要产能利用率达到合理水平,研发支出等固定成本就可以在更多的芯片产量上摊销,那么平均成本就可以比一般的竞争对手低很多。

以三安光电芜湖子公司为例,2010年7月公司与芜湖市政府签订了《MOCVD设备补贴补充协议》。对原来签订的《三安光电芜湖光电产业化项目投资合作协议》关于MOCVD采购补贴事项进行了调整,即采购的200台MOCVD由红黄光38片机及以上、蓝绿光31片机及以上调整到均不低于(含)45片机;采购红黄光MOCVD为55片2英寸及以上机型,在原定每台800万元人民币补贴基础上增加20%,调整为960万元;采购蓝绿光MOVCD为55片2英寸及以上机型,在原定每台1000万元人民币补贴基础上增加20%,调整为1200万元,公司购买的设备必须投入到芜湖项目,否则双倍返还补贴款,并约定本补充协议为设备补贴的最终协议。也就是说芜湖子公司平均每台设备政府补贴 1000万, 而每台设备价格为2000万左右,所以每台设备有一半的钱都是政府出的。三安光电正是抓住了政策红利的窗口期(目前政府补贴占三安光电利润已经由60%下降到20%),才实现了LED芯片行业的领军地位。

三安光电高净利率还能维持多久?行业供需或反转 对手热衷扩产

但是随着LED 芯片行业持续的景气,行业情况也在发生变化,供需形势的反转影响已经开始显现。

一方面是我国LED在政府大力补贴支持下发展迅速,2017年渗透率已接近50%,随着渗透率越来越高,未来行业增速必然下滑。另一方面,三安借助以前的大规模扩产成就了LED芯片领域的领导地位,但是由于LED的技术门槛和资金门槛并没有半导体芯片那么高,所以同行还有机会通过扩产来挑战三安。

根据公开信息统计,LED几大巨头在2018年产能将继续扩张约40%。2018年三安大量购置了MOCVD设备,预计2018年投产的设备将达到450台,目标是产能占全球的30%。

其他竞争对手方面,2017年11月22日华灿光电义乌二期项目开工,二期项目总投资30亿元,建成投产后将实现年产1200万片LED外延芯片和5200万片蓝宝石衬底材料。澳洋顺昌2017年12月12日披露机构调研记录则显示,到今年年底,LED芯片月产能在100万片左右,同时明年上半年还将继续新产能建设,要达成扩产计划140万片/月的目标。

从目前行业格局来看,各大厂商都意识到了“规模制胜”的道理,扩产成为了各家必经之路。

那么未来行业会不会出现产能再次过剩过剩,重打价格战情况呢?数据显示,2017年第四季度,LED芯片价格已经开始下调,三安光电和华灿光电等主流芯片均有不同幅度调整,其中三安光电部分产品价格已经主动下降20%左右。

新浪财经查阅报表发现三安光电存货增速或许就是行业供需形势反转的表现

根据三安光电年报披露可以看出,公司2017年LED芯片生产量增长67%,而销售量同比仅增长了32%。生产的增速差不多是销售增速的二倍,这自然也导致了公司存货的积压,我们可以看到存货量比去年激增了两倍。如果说未来存货出现持续的积压,那么公司对产品进行降价将是必然,公司前期保持的超高的毛利率亦将会收窄。

2018年一季度三安光电存货更是飙升到为22.2亿 元,按照一季度的销量来预估,现有存货可以让公司卖 2.3季度。

同时生产制造型企业的内部职能包括采购、生产、销售,评判3种能力的指标分别是存货中的原材料周转天数、在产品周转天数和商品库存周转天数,而华灿光电的在产品周转天数近年来持续降低,在2017年上半年已经大幅低于三安光电,说明该公司生产管理效率已经超过三安光电,这也说明未来三安光电可能会面临更严苛的竞争环境。

坏账计提规则宽松 固定资产折旧率偏低 单位设备资产对应芯片量显示公司存虚增资产嫌疑

由于三安光电所处LED行业发展速度较快,行业一般使用较高比例的坏账计提比例,但是我们可以看到公司与同行对比,三安光电的相关计提规则显然过低。

三安光电应收账款和其他应收款在1-2年、2-3年、3-4年和4-5年的计提比例分别为5%、15%、30%和50%。对比同行业华灿光电,相同年限计提比例分别比公司多5%、15%、20%和30%。如果按照华灿标准对比须计提金额,会导致三安光电利润减少约5600万。

此外公司折旧时间对比同行业相对也较长,公司房屋建筑物折旧年限为30年,机器设备折旧年限为8-25年。但对比澳洋顺昌,相关折旧年限分别为房屋建筑物折旧年限为20年,机器设备折旧年限为10年。

查阅公司2017年年度报告机器设备的期末账面原值,通过当年LED芯片产量除以机器设备期初账面余额来对比单位机器设备账面原值的合理性。三安光电这一数值为66。而对比华灿光电,这一数值为92。考虑到行业采购的MOCVD台机价格都相对一致,那么对比相同面值的机器单位价格形成的LED芯片产出,三安光电远逊于华灿光电的数据也说明了公司可能高估了自身机器设备资产的价值,有虚增资产的嫌疑。

专利隐忧:面临封锁和诉讼风险

我国LED产业发展相对较晚,在专利积累方面与国外还有一定差距,且大多数专利只停留在衍生性专利的阶段,难免会遭受“专利诉讼之苦”。随着LED行业竞争加剧,专利纠纷、诉讼亦在同步增长,不少国内企业已经认识到专利的重要性,通过与国际巨头的专利交叉授权形成“保护伞”,保持企业稳步且持续的发展。

以三安为例,三安拥有近1300项专利,但是含金量不高,亦多为衍生性专利。去年三安光电公告与首尔半导体公司和首尔Viosys公司(首尔半导体公司的子公司)决定进行业务合作,共同成立合资公司安徽三首光电有限公司,合资公司将为韩方生产发光二极管产品,注册资金为200万美元。三安光电以自有货币资金出资98万美元,占合资公司注册资本49%,希望通过这种办法获得交叉专利授权。但目前全球LED领域的技术和专利,一半以上被美、日、德等发达国家所占有,这使得我国LED产业发展受到严重的制约,如果不能和这些LED巨头达成专利交叉授权,三安光电亦随时面临专利诉讼风险。同时如果三安跨入不了专利封锁的市场,那么三安的主要市场永远都只能锁定在中国国内,而三安在中国市场占有率已经遥遥领先的情况下,扩产的产能如何消化将会是大问题。

此外除了在LED外延片和芯片加工环节持续扩张产能,建立优势外,三安光电还在LED芯片上下游进行产业布局,试图打造完整的LED产业链。公司向下游应用扩张方面在2010年组建芜湖安瑞光电有限公司,进入LED汽车灯生产行业。2016年营业收入5亿,4000万左右的净利润。由于市场费用的增加,2017年的利润增速是负的 -18.68%,净利润只有 3215万元。在上游原材料,公司通过子公司福建晶安光电进入上游蓝宝石衬底生产,保障公司中游生产环节的原料供应,根据太平洋证券的测算,公司进入上游蓝宝石衬底为公司提供了5%左右的净利润水平。同时三安光电亦布局了通讯芯片领域,通过三安集成电路公司,通讯芯片已经进入微量产阶段。2014年开始建设通讯微电子器件一期工程,工程总投资30亿元人民币,专注于GaAs高速半导体器件和GaN高功率半导体器件产品的生产。拟建设GaAs和GaN外延和芯片产线(6英寸)各一条,其中GaAs产能3万片/月,GaN产能6000片/月。建设期自2015年起45个月,有望在2018年底实现满产。同时公司亦布局了Micro LED 显示技术,Micro LED是继 OLED 之后新一代的显示技术,显示效果与功耗双优。总而言之,公司目前仍处于四面出击的状态,但是这些布局都需要耗费大量账上资金,单单以集成芯片项目为例,规划资金投入就有300亿,而公司目前又处在行业价格战的前夜,面临可能的存货挤压的情况,因此公司未来可能面临的财务风险也需要投资人多多警惕。

0

0

相关文章

相关留言